رفتار قیمت یا پرایس اکشن (Price Action) به معنی حرکات قیمتی یک دارایی در یک بازه زمان بر روی نمودار است. پرایس اکشن مبنای کل تحلیل تکنیکال است و در تمامی بازارها مانند کالا، سهام، فارکس و کریپتوکارنسی به کار میرود. تریدرها با استفاده از روش رفتار قیمت، به تحلیل چارتها میپردازند و به دنبال الگوهای شکل گرفته در آن میگردند، تا با استفاده از آنها معاملات خود را انجام دهند.

افراد زیادی روزانه با هدف کسب سود وارد بازارهای مختلف میشوند. متاسفانه در اغلب موارد به دلیل نداشتن دانش کافی برای انجام معاملات دچار ضرر و زیان میشوند. نقاط ورود و خروج مناسب یکی از مهمترین مواردی است که در معاملات باید در نظر گرفته شود و افراد فارغ از اینکه در کدام بازار مالی قصد سرمایهگذاری دارند باید با آن به خوبی آشنا شوند. شناسایی این نقاط در واقع به شناسایی زمانهای پر سود در معامله کمک میکند.

یک روش برای انجام خرید و فروش ارز دیجیتال، معاملهگری بر پایه پرایس اکشن (Price Action) است. این استراتژی به شما کمک خواهد کرد تا برمبنای تغییرات روند قیمت و زمان، نقاط مناسب برای ورود به بازار را پیدا کنید. در این مطلب به توضیح کامل پرایس اکشن و انواع الگوها و ستاپ های پرایس اکشن خواهیم پرداخت.

فهرست محتوا

اهمیت تحلیل پرایس اکشن

همانطور که میدانیم برای موفقیت در بازارهای مالی گوناگون تسلط بر حرکات واقعی قیمتها بسیار ضروری است. استراتژی معاملاتی پرایس اکشن یکی از متداولترین روشها در بازار مالی است. فرقی نمیکند شما یک معاملهگر کوتاه مدت باشید یا بلند مدت، تجزیه و تحلیل قیمت دارایی که قصد سرمایهگذاری روی آن را دارید یکی از سادهترین و در عین حال قدرتمندترین راهها برای به دست آوردن برتری در بازار است.

مزیت استفاده از تکنیک پرایس اکشن

اغلب معاملهگران علاقهمند به استفاده از پرایس اکشن هستند. زیرا استفاده از پرایس اکشن برای تحلیل بازار نسبتا آسان است و پیچیدگی زیادی ندارد و روش معامله با Price Action را میتوان با کمی مطالعه و تحقیق یاد گرفت. به همین دلیل افراد حتی در صورتی که به صورت کامل مسلط برای تکنیکهای تحلیل نباشند میتوانند از آن برای کسب سود استفاده کنند.

از طرف دیگر معاملهگران در این تکنیک اطلاعات جامعی از بازار بدست میآورند که به آنها کمک میکند تا معاملات خود را با کمترین زیاد انجام دهند. استفاده از این تکنیک علاوه بر این که به شما کمک میکند تا به درک صحیحی از عملکرد بازار بدست آورید؛ بلکه به شما این امکان را خواهد داد که در هر بازاری از جمله بازار ارزهای دیجیتال به موفقیت دست پیدا کنید.

یکی دیگر از مزیتهای پرایس اکشن این است که رایگان است و محدودیت نرمافزاری ندارد و هیچگونه تداخل اطلاعات در آن دیده نمیشود.

پرایس اکشن چیست؟

اصطلاح پرایس اکشن صرفاً به معنای مطالعه حرکت قیمت اوراق بهادار است. معاملهگرانی که از استراتژیهای معاملاتی پرایس اکشن استفاده میکنند، به دنبال این هستند که تا با مطالعه تاریخچه قیمت، سرنخهایی را در مورد نقاط مناسب برای ورود و خروج از بازار شناسایی کنند.

متداولترین شاخص پرایس اکشن، مطالعه نمودارهای قیمتی است که جزئیاتی مانند قیمت باز و بسته شدن یک بازار و سطوح قیمتی بالا و پایین آن را در یک دوره زمانی خاص نشان میدهد.

همانطور که اشاره کردیم، پرایس اکشن مبنای کل تحلیل تکنیکال است؛ زیرا قیمتهای گذشته را بررسی میکند و سعی میکند قیمت آینده یک دارایی را بر اساس نحوه حرکت آن پیشبینی کند. تریدرهای Price Action به طور خاص به تحلیل قیمت با روشهای مختلف میپردازند.

از رفتار قیمت میتوان برای معاملات کوتاه مدت، میانمدت و بلندمدت استفاده کرد. برخی تریدرها اندیکاتورهای تکنیکال را نیز با پرایس اکشن ترکیب میکنند تا تحلیلهای دقیقتری انجام دهند.

Price Action بر اساس ابزارها و تنظیمات مختلف نمودارها انجام میشود؛ مرسومترین ابزار برای این نوع تحلیل، نمودارهای کندلاستیک، خطی و بار (Bar) هستند. این سه نمودار، رفتار قیمت را به شکلهای متفاوتی نشان میدهند و تریدرها میتوانند از هر کدام از آنها استفاده کنند تا روند بازار را بهتر و دقیقتر پیشبینی کنند؛ این مورد کاملا شخصی است و معاملهگر بر اساس تجربه شخصی انتخاب میکند که از کدامیک استفاده کند. اما کندلها محبوبترین نوع نمودار هستند. همچنین در این روش تحلیل، اندیکاتور خاصی به کار نمیرود و بیشتر از ترندلاینها، سطوح مقاومت و حمایت، کندلها و انواع سطوح فیبوناچی استفاده میشود.

الگوهای کندل استیک مدام تکرار میشوند و به وفور در چارتها دیده میشوند. از روی این الگوها، تریدرها میتوانند ایدههایی درباره نحوه عملکرد آینده قیمت به دست بیاورند.

درک پرایس اکشن و نحوه کارکرد آن، نیاز به نگاه کردن مداوم الگوهای تشکیل شده و تاثیر آنها بر روی قیمت و البته تجربه زیادی دارد. روشهای مختلفی از پرایس اکشن وجود دارد که تریدرها میتوانند حرکات بازار را در کوتاهمدت، میان مدت و بلندمدت پیشبینی کنند.

در کل پرایس اکشن دیتاهای قیمتی بازار را تحلیل میکند تا فرصتهای ورود به بازار و خروج از آن را پیدا کند.

در نظر داشته باشید که پشت تمام خطوط روند، کندلاستیکها و چارتها، همیشه یک سرمایه واقعی وجود دارد. اینها تنها خط و خطوط نیستند. همیشه تریدرها و سازمانها وجود دارند که با ایدههای مختلفی درباره خرید یا فروش یک دارایی خاص و زمان خروج خود از بازار دارند.

پرایس اکشن “خالص” یا “عریان” چیست؟

رفتار قیمت عریان که به آن Price Action خالص نیز گفته میشود، بدین معنی است که شما معاملات خود را تنها بر اساس حرکات قیمتی که مشاهده میکنید، انجام میدهید. به عبارتی، با اندیکاتورهای دیگر و فرمولهای پیچیده و زمان زیاد برای تحلیل کاری ندارید و تنها بر اساس درکی که از وضعیت فعلی بازار دارید، ترید میکنید.

مهمترین محورهای بوجود آورنده پرایس اکشن

یکی از نکات مهمی که به معاملهگران در استفاده از تکنیک پرایس اکشن کمک میکند تشخیص محورهای اصلی و درک ارتباط بین آنها است. در ادامه به تعریف چند محور اصلی پرایس اکشن میپردازیم.

نمودار شمعی: نمودار شمعی یکی از نمودارهای قیمتی است که در بازارهای مالی کاربرد زیادی دارد. این نمودار نشان دهنده نشاندهنده قیمت بالا و پایین، قیمت باز شدن و بسته شدن است.

روند گاوی: روند گاوی نشان از وضعیت خوب بازار دارد و زمانی بوجود میآید که قیمت در حال افزایش باشد و نمودار قیمت روند صعودی به خود گرفته باشد. در صورتی که مجموعه شمعها در حال افزایش به سمت راست باشند نشان از روند گاوی دارد.

روند خرسی: روند خرسی نشان از کاهش قیمت در بازار دارد و نمودار قیمت روند نزولی به خود میگیرد. در این شرایط اغلب معاملهگران دست به فروش میرسند که باعث کاهش بیشتر قیمتها میشود. ساختار روند خرسی دقیقا برعکس ساختار روند گاوی است.

خط حمایت: رسیدن قیمت به خط حمایت، نشان دهنده این است که با افزایش تقاضا روبهرو هستیم. این افزایش تقاضا نیز موجب افزایش قیمتها خواهد شد. به همین دلیل این خط برای خریداران بسیار جذاب است.

خط مقاومت: با رسیدن قیمت به خط مقاومت، احتمال سقوط قیمت بسیار زیاد است و به همین دلیل معاملهگران اقدام به عرضه دارایی میکنند. همین موضوع باعث میشود تا قیمتهای در حال افزایش نیز جهت حرکت خود را تغییر دهند و کاهش پیدا کنند.

استراتژیهای پرایس اکشن

پرایس اکشن دارای استراتژیهای مختلفی است که هر کدام کاربرد زیادی دارند. ما در ادامه به معرفی سه الگوی مهم معاملاتی پرایس اکشن میپردازیم.

استراتژی پین بار (Pin bar)

یکی از الگوهای معاملاتی پر قدرت که توسط نایل فولر (Nial Fuller) برای اولین بار به کار گرفته شد الگوی پین بار است. پین بار دقت بالایی دارد و در بازارهای رونددار عملکرد بسیار خوبی از خود نشان میدهد. شکل ظاهری الگوی پین بار از یک شمع تشکیل میشود که بدنهای کوتاه و سایهای بلند دارد. در این الگو، قیمت پس از آنکه به سطح خاصی میرسد، بعد از ضربه زدن برمیگردد.

الگوهای پین بار، الگوهای تک کندلی هستند که به معاملهگر در مورد تغییرات روند بازار خبر میدهند. اینکه روند از نزولی به صعودی یا بالعکس در حال حرکت است. در ادامه درمورد کندلهای پین بار صعودی و نزولی صحبت میکنیم.

پین بار صعودی: در کندل پین بار صعودی، سایه پین بار، زیر بدنه شمع خواهد بود و نشان از این است که خریداران قدرت بیشتری دارند و میتواند این احتمال را افزایش دهد که روند از فاز نزولی میتواند به صعودی تغییر حالت دهد.

پین بار نزولی: عملکرد پین بار نزولی برخلاف پین بار صعودی است. در این کندل سایه پین بار در بالای بدنه قرار میگیرد و نشان از این است که قدرت خریداران ضعیف شده است و فروشندگان قدرت را در دست دارند. با مشاهده کندل پین بار نزولی، میتوان روند نزولی شدن را برای ادامه روند حرکتی انتظار داشت.

استراتژی اینساید بار (Inside bar)

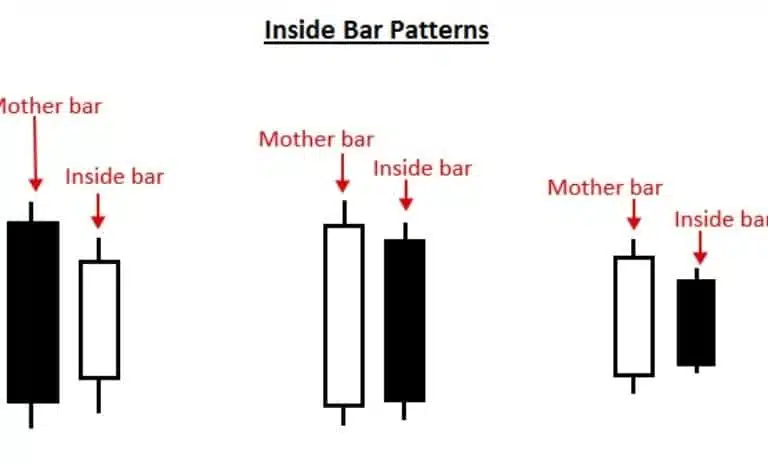

یکی دیگر از الگوهای مهم Price action اینساید بار است. اینساید بار از مدل دو کندلی بوده و نشان دهنده تعادل قیمت در بازار است. استراتژی اینساید بار در بازههای زمانی روزانه و هفتگی موثرتر است زیرا ریسک این استراتژی در این قابهای زمانی کمتر و بازدهی آن حداکثر است.

یکی از مهمترین مزیتهای استراتژی اینساید بار به خاطر سپاری آن و روانشناسی مشخصی است که الگوی اینساید بار در بازار ایجاد میکند. به همین دلیل تریدرها برای معامله کردن در اغلب موارد به سراغ این استراتژی پرایس اکشنی میروند.

این الگو شامل دو کندل مادر و کندل اینساید یا درونی است. نقاط خرید و فروش در اینساید بار نقاط بالاترین یا پایینترین قیمت کندل مادر است. یکی از نکات مهمی که معاملهگران مبتدی باید به آن توجه داشته باشند این است که در ابتدا از این الگو در درون روند استفاده کنند. زیرا برای استفاده از این الگو در نقاط برگشت نیاز به تجربه و مهارت بیشتری است.

به تصویر بالا دقت کنید، هر زمان که کندل دوم در داخل بدنهی کندل قوی نوسان داشته باشد، الگوی اینساید بار تشکیل میشود. معاملهگران با بررسی این الگو متوجه میشوند که احتمال تغییر روند در قیمتها و حتی شکست روند فعلی بسیار زیاد است.

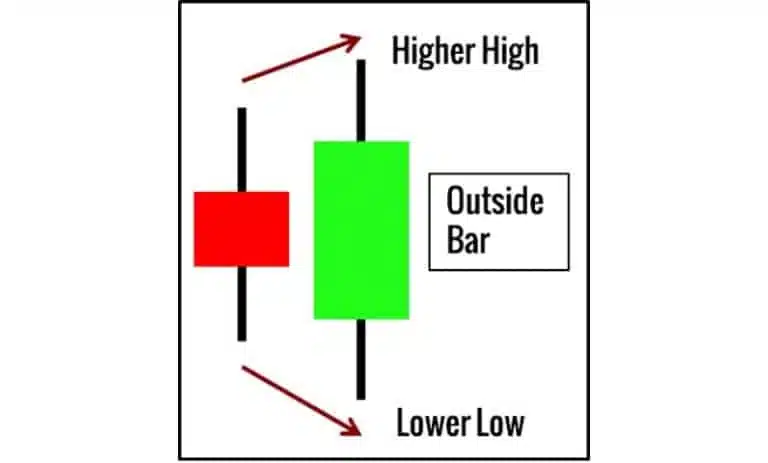

استراتژی اوت ساید بار (Outside Bar)

اوتساید یک الگوی دو کندلی است که نشان دهنده معکوس شدن قیمت است. برای تشخیص الگوی اوت ساید بار کافی است به کندلها دقت کنید، زمانی که کندل دوم، سقف و کف کندل قبلی را پوشش دهد نشان از الگوی اوت ساید بار است.

استراتژی اوتساید بار در اغلب سناریوهای معاملاتی کاربرد دارد. مهمترین تاثیر این کندلها زمانی است که معاملهگر بخواهد شکست ساختار قیمت پیشین را پیش بینی کند. در واقع الگوی اوتساید بار کاملا برعکس اینساید بار است. این الگو نشان میدهد که هر دو طرف بازار قدرت را به دست دارند و نمیتوان پیش بینی کرد که آیا خریداران بر بازار مسلط خواهند شد یا فروشندگان. اما آنچه پر واضح است این است که نوسانات و زیاد شدن حجم معاملات در این الگو به صورت کوتاه مدت است.

برای معامله با الگوی اوتساید بار باید زمانی که این الگو در نزدیکی سقف یا کف خود بسته میشود، معاملهگر باید منتظر Breakout بماند و تا زمانی که آن را مشاهده نکرده است وارد معامله نشود.

اهمیت شناخت الگوهای پرایس اکشن

هرچند Price action میتواند در تحلیل بازار بسیار مفید باشد، اما هرگونه اشتباه کردن در تشخیص الگوها میتواند منجر به برداشت اشتباه شود. یکی از دلایلی که باعث میشود تا معاملهگران اشتباه کنند این است که الگوهای این استراتژی معاملاتی در بیشتر موارد بسیار شبیه یکدیگر هستند و میتوانند باعث شوند تا تحلیلگر نتواند به درستی تشخیص دهد.

در هر تایم فریم معاملاتی که معاملات خود را انجام میدهید بهترین کار این است که در انجام آنها عجله نکنید و تا زمانی که از ثابت ماندن الگوی شکل گرفته اطمینان حاصل نکردهاید، منتظر بمانید. برای این که بتوانید زمان دقیق باز و بسته شدن هر قاب زمانی را تشخیص دهید حتما از اندیکاتور کندل تایم استفاده کنید.

الگوی جعلی در Price action

هدف الگوهای جعلی در Price action، فریب دادن معاملهگران مبتدی و خرد است. معاملهگرانی که از قدرت زیادی برخوردار هستند در بازارهای مالی الگوهای جعلی را ایجاد میکنند تا با یک برگشت قیمتی سایر معاملهگران را فریب دهند و در نهایت سود کلانی را به دست آورند.

برای تشخیص این الگوها باید به اینساید بار و پین بار توجه کنید تا بتوانید به سودهای کلان و کم ریسک برسید. اگر شما نیز جزو معاملهگرهای خرد هستید با کسب آموزش و تمرین میتوانید با همین روش سودهای راحتی بدست بیاورید.

استفاده از اندیکاتورها در پرایس اکشن

مهمترین ویژگی Price action ساده کردن نمودارها برای معاملهگران است و نیازی به استفاده از اندیکاتورها برای تعیین نقاط ورود و خروج از معاملات نیست. اما استفاده از اندیکاتورها به معاملهگر میتواند کمک کند تا بازار را با دقت بیشتری تحلیل کند و از نتایج بدست آمده اطمینان حاصل کند. هرکدام از اندیکاتورها بنابر عملکرد خود، سیگنالهایی صادر میکنند که در تصمیم گیری برای تعیین نقاط ورود به معامله یا خروج از آن، کمک میکند.

برای مطالعه بیشتر میتوانید مقاله استاپ لاس یا حد ضرر را مطالعه کنید.

پرایس اکشن در بازار ارز دیجیتال

همانطور که در ابتدای این مطلب اشاره کردیم، Price action بسیار تطبیقپذیر است و میتوان آن را در انواع بازارهای مالی بکار برد. به دلیل لیکویید بودن و دارا بودن نوسان بازار ارزهای دیجیتال، پرایس اکشن قابل پیاده سازی در این بازار است. از پرایس اکشن در بازار ارزهای دیجیتال میتوان برای تشخیص زمان مناسب برای انجام معاملات استفاده کرد

از طرف دیگر با توجه به اینکه رمزارزها تنوع بسیار زیادی دارند و مدام به تعداد ارزهای دیجیتال جدید افزود میشود و توانایی لانگ و شورت کردن در این بازار، تریدرها این امکان را دارند رونددار بودن یا سایدوی بودن بازار را با کمک پرایس اکشن به دقت بررسی کنند و در نهایت برای ورود به معامله یا خروج از آن تصمیم بگیرند.

روزانه افراد زیادی با هدف کسب سود وارد بازار ارزهای دیجیتال میشوند که متاسفانه به دلیل نداشتن دانش کافی در این حوزه دچار ضررهای مالی میشوند. به همین دلیل به افرادی که قصد معامله کردن در این بازار را دارند توصیه میشود که قبل از ورود به این بازار با تکنیکهای تحلیل بازار آشنا شوند.

معاملهگری بر اساس پرایس اکشن

یکی از روشهای ساده و در عین حال کاربردی برای معاملهگری در بازارهای مالی و بازار ارز دیجیتال، پرایس اکشن است. یکی از مهمترین مزیتهای این تکنیک عدم نیاز به استفاده از اندیکاتورها و ابزارهای مختلف است و شما تنها با یک چارت سروکار خواهید داشت.

معامله با Price action به شما کمک خواهد کرد تا با آنالیز دقیق قیمت، بهترین زمان برای ورود و خروج از یک معامله را تعیین کنید تا سود خود را چند برابر کنید. البته که توجه به این نکته حائز اهمیت است که باید دانش کافی در مورد استفاده از استراتژیهای پرایس اکشن را بدست آورید و با تمرین و ممارست مهارتهای خود را افزایش دهید.

محدودیتهای پرایس اکشن چیست؟

رفتار قیمت به تریدرها اجازه میدهد که بازار را “بخوانند” و تصمیمات درستی بر اساس دادههای دریافتی اتخاذ کنند. استفاده از قیمتهای فعلی و تاریخی در کنار اندیکاتورهای تکنیکال، میتواند به معاملهگران کمک کند پیشبینی کنند که قیمت به کدام سمت خواهد رفت و چرا؟ و در چه مدت زمانی به آن قیمت میرسد؟

اما این نوع تحلیل معایبی نیز دارد؛ پرایس اکشن فاندامنتالها را در نظر نمیگیرد (که در ارزهای دیجیتال فاکتور بسیار مهمی است) و بیشتر بر روی حرکات قیمت تمرکز میکند. استراتژیهای ترید Price Action به شدت به ابزارهای تکنیکال وابستهاند که بر اساس استراتژی معاملاتی تریدرها، متفاوت هستند؛ برخی معاملهگران از ترندلاینها استفاده میکنند و برخی دیگر از سطوح مقاومت و حمایت و برخی نیز ترکیب همه اینها را به کار میبرند.

یکی دیگر از معایب این تحلیل این است که تریدر باید تجربه زیادی برای استفاده از آن داشته باشد و تریدرها کمی میتوانند دقیقا پیشبینی کنند که قیمت دارایی به کجا میرود؛ زیرا قانون خاصی در این تحلیل وجود ندارد و معاملهگران بر اساس درکی که از بازار دارند، معامله میکنند.

جمعبندی:

پرایس اکشن چیست؟ Price Action به معنی حرکات قیمتی یک دارایی در یک بازه زمان بر روی نمودار است. روش رفتار قیمت مبنای کل تحلیل تکنیکال است و در تمامی بازارها مانند کالا، سهام، فارکس و کریپتوکارنسی به کار میرود. تریدرها با استفاده از روش رفتار قیمت، به تحلیل چارتها میپردازند و به دنبال الگوهای شکل گرفته در آن میگردند، تا با استفاده از آنها معاملات خود را انجام دهند. در این مقاله به معرفی Price Action و چند استراتژی انجام معاملات با روش رفتار قیمت پرداختیم.

سوالات متداول:

+پرایس اکشن چیست؟

Price Action یا رفتار قیمت، روشی در تحلیل تکنیکال است که از اندیکاتورها و موارد فاندامنتال استفاده نمیکند و اکثرا تنها به کندل استیکها، سطوح مقاومت و حمایت، خطوط روند و فیبوناچی اکتفا میکند. این تحلیل نیاز به تجربه زیادی دارد؛ اما سیگنالهای دقیقی ارائه میدهد.

+استراتژی پرایس اکشن چیست؟

تریدرها با انواع روشها و استراتژیهای مختلف معامله میکنند. در روش رفتار قیمت، استفاده از الگوهای کندل استیک، ترید در روند بازار، استفاده از حمایتها و مقاومتها هم برای باز و بسته کردن معاملات و هم برای قرار دادن استاپ لاس، از جمله استراتژیهای مهم هستند.

+اندیکاتور پرایس اکشن چیست؟

پرایس اکشن معمولا از کندل استیکها، سطوح مقاومت و حمایت، خطوط روند و انواع فیبوناچی استفاده میکند؛ اما میتوان برای دریافت سیگنالهای دقیقتر، از اندیکاتورهای دیگر نیز کمک گرفت.

+آیا پرایس اکشن میتواند جای تحلیل فاندامنتال را بگیرد؟

در بازار رمز ارزها، حدود ۹۰ درصد تحلیل فاندامنتال و ۱۰ درصد تحلیل تکنیکال کاربرد دارد؛ بنابراین پرایس اکشن نمیتواند و نباید جای تحلیل فاندامنتال را بگیرد؛ اما در دیگر بازارها مانند فارکس که ۹۰ درصد تحلیل تکنیکال پاسخگوست، میتوان به خوبی از رفتار قیمت استفاده کرد.