در تحلیل تکنیکال، یکی از مفاهیم خطوط هستند که به دو دسته تقسیم می شوند: خطوط استاتیک ( خط های صاف) و خطوط داینامیک (خط های مورب که می توان آن را خط روند در نظر گرفت). خط روند یک ابزار اصلی برای معامله گران بازار های مالی است که می تواند برای هر سهم، ارزدیجیتال و فارکس، در هر بازه زمانی مورد استفاده قرار گیرد. این خطوط ابزاری قدرتمندی برای ورود و خروج از معاملات هستند و می توانند با سایر ابزارها در تحلیل تکنیکال ترکیب شوند.

استفاده از تحلیل تکنیکال در نمودارها، یکی از بهترین روشها برای پیش بینی شرایط بازار و تعیین استراتژی ورود یا خروج به آن است. تحلیل تکنیکال ویژگیهای متنوعی دارد که یادگیری آنها میتواند نقشی کلیدی در سرمایهگذاریهای کاربران داشته باشد.

خط روند خطی است که حداقل دو کف یا حداقل دو سقف را به هم متصل می کند. در حالت ایده آل، معامله گران به این خطوط نگاه می کنند و انتظار دارند، هنگامی که قیمت نزدیک به این خطوط می شود، واکنش نشان دهد. این خط ابتدایی ترین، اساسی ترین و مهم ترین اصل تحلیل تکنیکال و معاملات آنلاین در بازار سرمایه، فارکس و ارز دیجیتال است. بسیاری از افراد هستند که با همین یک عامل، به خوبی در بازار های مالی فعالیت می کنند و به هیچ عامل و استراتژی خاص و پیچیده دیگری نیاز ندارند؛ می توانند به راحتی در مارکت موفق شوند و سود های خوبی را بدست آورند.

در این مقاله با اندیکاتور خط روند Trend Line و انواع روندها در تحلیل تکنیکال آشنا میشویم. همچنین سه استراتژی مهم معاملاتی را بررسی خواهیم کرد.

فهرست محتوا

روند (Trend) چیست؟

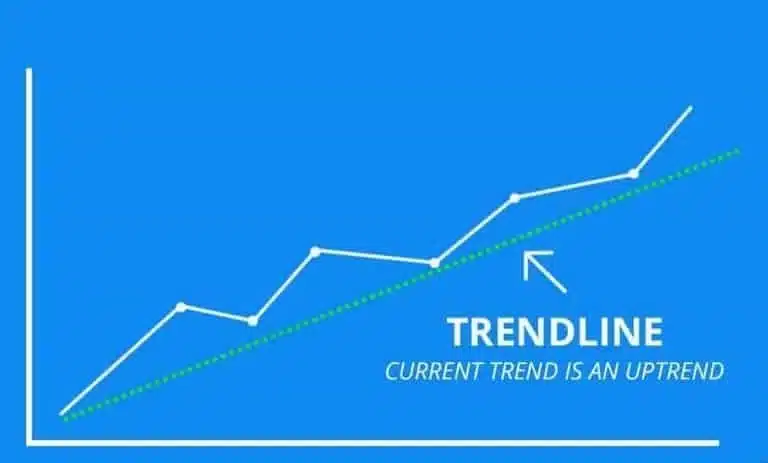

یک Trend، جهت کلی بازار در یک دوره زمانی مشخص است. در بیان بهتر، روندها از افت و خیز قیمتها تشکیل میشوند و جهت این افت و خیزها، روند بازار را تعیین میکنند. Trends میتوانند هم صعودی و هم نزولی باشند که به ترتیب مربوط به بازارهای صعودی و نزولی است. جهت کلی بازار نیازی به بازه زمانی مشخصی برای تشکیل خط روند ندارد، اما هر چه بازه طولانیتر باشد، Trend تشکیل شده اعتبار بیشتری دارد. روندها با رسم خطوطی که به عنوان خطوط روند شناخته میشوند.

خط روند یکی از مهمترین ابزارهای مورد استفاده تحلیل گران تکنیکال است، آن ها به جای نگاه کردن به اصول بنیادی، به نمودار ها نگاه می کنند تا روند حرکت قیمت را پیدا کنند. این خطوط به تحلیل گران کمک می کند تا جهت فعلی قیمت ها را پیدا کنند. تحلیل گران تکنیکال بر این باورند که روند دوست شماست و باید در جهت روند قیمت معامله کرد؛ پس، شناسایی این روند اولین گام برای انجام یک معامله خوب است.

همان طور که گفته شد، خطوط روند، خطوطی هستند که دو یا چند کف و دو یا چند سقف را به هم متصل می کنند؛ سپس از خط حاصل شده، استفاده می شود تا به معامله گر ایده خوبی از جهتی دهد که قیمت ممکن است در آن حرکت کند.

خط روند خطی است که برای نشان دادن جهت غالب قیمت، بالای سقف های قیمتی یا زیر کف های قیمتی کشیده می شود. خطوط روند یک نمایش بصری و داینامیک از حمایت و مقاومت در هر چارچوب زمانی است. آنها جهت و سرعت قیمت را نشان می دهند و همچنین می توانند نشانه هایی از تشکیل الگوها به معامله گران بدهند.

کاربرد خط روند

کاربرد اصلی آن شناسایی روند حرکتی فعلی قیمت است که در تحلیل تکنیکال به دو صورت صعودی و نزولی رسم می شود؛ بنابراین، مشخص شد که در بازارهای رنج از این خط نمی توانیم استفاده کنیم. چرا؟ به این خاطر که بازارهای رنج هیچ روندی ندارد.

تعداد سقف یا کف های لازم برای رسم، از ۲ سقف یا کف شروع می شود و هرچه تعداد بیشتری را پیدا کنید و رسم کنید، اعتبار آن خط بیشتر خواهد بود.

انواع مختلف Trend

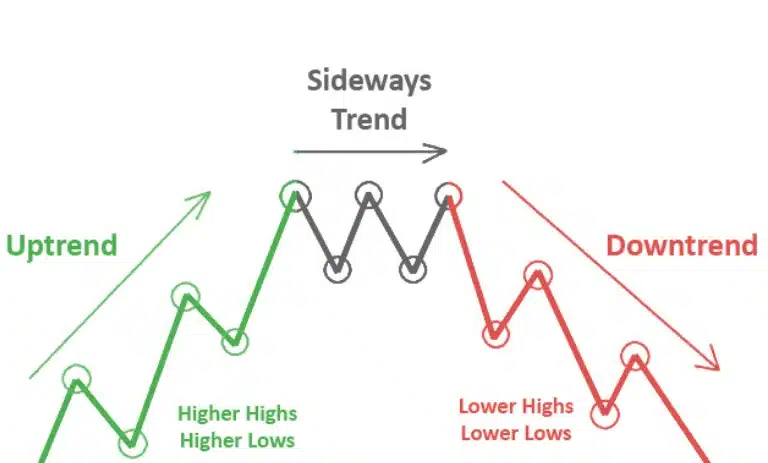

روندها نقشی حیاتی برای معاملهگران دارند و توانایی شناسایی آنها و بکارگیریشان در معاملات میتواند کمک شایانی به تریدرها کند. به طور معمول سه نوع مختلف Trend Lines در بازار وجود دارد:

- روند صعودی

- روند نزولی

- روند جانبی

روند صعودی (Uptrend)

یک خط روند صعودی زمانی شکل میگیرد که ارزش سهام یک معامله افزایش یابد. بهعنوانمثال اگر قیمت اتریوم ۳ دلار افزایش یابد و در همان بازه مجدداً ۳ دلار کاهش داشته باشد و پس از این افت و خیز مجدداً ۵ دلار افزایش یابد، روند تشکیل شده صعودی خواهد بود.

روند صعودی، یعنی زمانی که روند قیمت در جهت کلی، به سمت بالا حرکت می کند؛ به عبارتی، در یک روند صعودی، هر سقف و کف ، بالاتر از سقف و کف قبلی خود هست. روند صعودی فرصتی را برای سرمایه گذاران فراهم می کند تا از افزایش قیمت ها سود ببرند.

فروش یا بستن معامله پس از اینکه قیمت در ایجاد قله و دره بالاتر شکست می خورد، یکی از مؤثرترین راه ها برای جلوگیری از زیان های بزرگی است که می تواند ناشی از تغییر روند باشد؛ به عبارتی، هرگاه قیمت در روند صعودی، نتواند کف و سقف بالاتر نسبت به کف و سقف قبلی خود ایجاد کند، اولین نشانه خارج شدن قیمت از روند صعودی، ایجاد سقف و کف های قیمتی، خلاف جهت صعودی است.

اگر روند قیمت صعودی باشد، برای رسم باید کف ها یا دره های قیمت بالاتر از هم را پیدا کنیم و با وصل کردن آن ها به هم، روند و جریان قیمت را پیدا کنیم. خط روند صعودی، به تعیین محل شکل گیری کف های آینده کمک می کند.

روند نزولی (Downtrend)

Trend Line نزولی دقیقاً نقطه مقابل روند صعودی است. یک روند نزولی زمانی شکل میگیرد که ارزش سهام یک معامله کاهش یابد. بهعنوان مثال اگر قیمت اتریوم ۳ دلار کاهش داشته باشد و در همان بازه مجدداً ۳ دلار افزایش داشته باشد و پس از این افت و خیز، کندل بعدی ۵ دلار کاهش یابد، Trend تشکیل شده نزولی خواهد بود.

روند نزولی، یعنی زمانی که روند قیمت در جهت کلی، به سمت پایین حرکت می کند؛ به عبارتی، در یک روند نزولی، هر سقف و کف، پایین تر از سقف و کف قبلی خود است. شناسایی روند نزولی سبب جلوگیری از زیان بالا برای سرمایه گذاران در بازار های مالی می شود و یا در بازار های دو طرفه مثل فارکس، سبب باز کردن معامله فروش می شود.

هرگاه قیمت در روند نزولی توانست کف و سقف قیمتی بالاتر از کف و سقف قیمتی قبلی خود بزند، اولین نشانه از تغییر روند و خارج شدن از روند نزولی خواهد بود.

اگر روند قیمت نزولی باشد، برای رسم باید که قلهها و یا سقف قیمت پایین تر از هم را پیدا کنیم و با وصل کردن آن ها به هم، روند و جریان قیمت را پیدا کنیم.

در شناسایی تغییر روند، اگر کف و سقفی ایجاد شود که با کف و سقف قبلی خود مغایر باشد، نشانه ای قوی از تغییر روند قیمت است، اما اگر فقط کف یا سقف مغایر ایجاد سود، نشانه ای با ضعیف تر از تغییر روند خواهد بود.

روند جانبی یا خنثی (Sideways trend)

خط روند جانبی زمانی شکل میگیرد که بازار ثابت بماند، یعنی قیمت ارز دیجیتال به بالاترین یا پایین ترین نقطه قیمتی نرسد. بسیاری از معاملهگران حرفهای توجه زیادی به روند جانبی ندارند با این حال Trend های جانبی نقش مهمی در معاملات اسکالپینگ دارند.

روند خنثی، حرکتی افقی در قیمت است. این روند زمانی رخ می دهد که نیروی عرضه و تقاضا با هم برابر شود. این اتفاق معمولاً در طول یک دوره تثبیت قبل از این که قیمت به روند قبلی برگردد یا به یک روند جدید برود، رخ می دهد.

روند خنثی عموماً نتیجه حرکت قیمت بین سطوح حمایت و مقاومت استاتیک است. این روند های خنثی یا افقی، بر عملکرد قیمت یک دارایی خاص، برای یک دوره طولانی و قبل از شروع یک روند جدید صعودی یا نزولی، حاکم هستند، زیرا تقریباً غیرممکن است که حرکت های قیمتی بزرگ در بلند مدت خود را حفظ کنند و نیاز به استراحت دارند، برای جمع آوری قدرت و نیروی تازه.

نحوه ترسیم خطوط روند روی نمودار

یکی از راههایی که یک تحلیل گر میتواند Trend Line را ببیند، ترسیم خطوط روند است. این خط، یک خط مستقیم است که ۲ یا چند نقطه قیمت را به هم متصل میکند. این خط روی نمودار ادامه مییابد تا به عنوان سطوح حمایت و مقاومت عمل کند.

شما از این روشهای ترسیم میتوان در ابزارهایی مانند تریدینگ ویو استفاده کرد.

ترسیم خط روند صعودی

Trend Line صعودی یک خط مستقیم است که به سمت راست و بالا کشیده شده است , ۲ یا چند نقطه پایین را به هم متصل میکند. نقطه پایین دوم در ترسیم خط صعودی روند، باید بالاتر از نقطه ابتدایی باشد. خطوط صعودی به عنوان پشتیبان عمل میکند و نشان میدهد که حتی با افزایش قیمت، تقاضا نسبت به عرضه بیشتر است. تا زمانی که قیمتها بالای این خط باقی بمانند، روند صعودی دست نخورده در نظر گرفته میشود. شکست زیر Trend Line صعودی نشان میدهد که ممکن است تغییری در روند رخ دهد.

ترسیم خط روند نزولی

خط نزولی روند، خط مستقیمی است که به سمت راست و پایین کشیده شده است که ۲ یا چند نقطه اوج را به هم متصل میکند. ارتفاع نقطه دوم باید کمتر از نقطه اول باشد تا خط شیب رو به پایین داشته باشد. خطوط روند نزولی به عنوان مقاومت عمل میکند و نشان میدهد که حتی با کاهش قیمت، عرضه بیشتر از تقاضا است. تا زمانی که قیمتها زیر Trend Line باقی میمانند، روند نزولی دست نخورده در نظر گرفته میشود. شکست بالای خط روند نزولی نشان میدهد که ممکن است تغییری در Trendرخ دهد.

آشنایی با تحلیل روند

تحلیل Trend Line تکنیکی است که در تحلیل تکنیکال استفاده میشود. تحلیل روند و تشخیص روند صعودی و نزولی به دنبال پیش بینی قیمت یک ارز در بازههای دورتر، با کمک دادههای بهدستآمده توسط Trend ها است. تحلیل آن از دادههای تاریخی مانند حرکت قیمت و حجم معاملات برای پیش بینی حرکتی بلندمدت احساسات در بازار استفاده میکند. تحلیل روند سعی میکند یک روند مانند صعودی بازار را پیشبینی کند و آن را تا زمانی که دادهها نشاندهنده معکوس شدن Trend باشند، دنبال کند.

تجزیه و تحلیل خط روند از آن جهت دارای اهمیت است که حرکت روندها در نهایت منجر به کسب سود برای سرمایهگذاران میشود. بررسی یک Trend با کمک دادههای تاریخی ارز مورد نظر، آینده قیمتی آن ارز را برای معاملهگران پیش بینی میکند.

ابر ایچی موکو یکی دیگر ابزارهایی است که میتوان در تحلیل بازار از آن استفاده کرد.

استراتژیهای معاملاتی با خطوط روند

اکنون که معنای Trend Line و انواع آنها را درک کردهایم، بیایید به اندیکاتورهای مورد استفاده برای تشخیص روند که بسیاری از معامله گران از آنها استفاده میکنند، نگاه کنیم.

شاخص معاملات MACD

میانگین متحرک همگرایی/ واگرایی (MACD)، میانگین قیمت یک ارز را در یک بازه زمانی خاص برای کمک به معامله گران در شناسایی روندها پیدا میکند. MACD یک اندیکاتور خط روند کاربردی است چرا که چندین معاملهگر در یک بازه زمانی خاص وارد یک موقعیت خرید میشوند که در این موقعیت خرید، میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت پیشی میگیرد. با این حال، اگر میانگین متحرک کوتاه مدت از میانگین متحرک بلندمدت عبور کند، معاملهگران میتوانند موقعیت کوتاهمدت را نیز در نظر بگیرند.

معامله گران معمولاً روندهای میانگین متحرک را با چندین شکل دیگر از تحلیل تکنیکال ادغام میکنند تا سیگنالها را فیلتر کرده و Trend را تعیین کنند. میانگین متحرک نیز نقشی حیاتی در کمک به تحلیل آن ایفا میکند.

شاخص معاملاتی RSI

شاخص قدرت نسبی (RSI) یک استراتژی است که به شناسایی حرکت قیمت ارز و همچنین سیگنالهای خرید و فروش کمک میکند. اندیکاتور RSI با مشاهده میانگین سود و زیان در یک دوره زمانی خاص، حرکت مثبت و منفی قیمت سهام را تعیین میکند. RSI به شکل درصدی نشان داده میشود که از صفر تا ۱۰۰ در یک مقیاس در نوسان است.

نشانگر ADX

اندیکاتور ADX به معامله گران کمک میکند قدرت معامله گران را اندازه گیری کنند. ADX همچنین معاملهگران را قادر میسازد تا قدرت قیمتی ارز مورد نظر را در دو جهت مثبت و منفی تخمین بزنند. خط روی اندیکاتور ADX بین صفر تا ۱۰۰ تغییر میکند. اگر اندیکاتور مقادیر ۲۵ تا ۱۰۰ را نشان دهد، نشان دهنده این است که یک Trend قوی در حال رخ دادن است، در حالی که اگر مقادیر به زیر ۲۵ سقوط کنند، نشان میدهد که روند ضعیفی در حال رخ دادن است.

Trendها تمام داستان را بازگو نمیکنند!

درست است که روندها نقشی کلیدی در تحلیل تکنیکال ایفا میکنند، اما بسیاری معتقد هستند که تحلیل آنها، بازگوی تمامی اتفاقات بازار نخواهند بود چرا که هر بازهای از زمان در بازار، خواه یک ثانیه خواه چندین روز، حاوی اطلاعات ارزشمند هستند. ضمن آنکه بررسی آنها بیشتر از روی گذشته قیمتی یک ارز انجام میشود و پیش بینی آینده کاری بسیار سخت و پر ریسک است. همچنین احساسات کاربران در بازار میتواند Trend قیمتی یک ارز را به طور کل تغییر دهد. کارشناسان معتقدند تحلیل Trend به تنهایی پاسخگوی نیاز سرمایهگذاران نخواهد بود و میبایست تحلیل بنیادی نیز در دستور کار آنها قرار بگیرد.

خطوط روند ابزاری مهم در تحلیل تکنیکال

استفاده از Trend Line و تحلیل آنها، یکی از جنبههای مهم تحلیل تکنیکال است، اما به خاطر داشته باشید که این تنها یکی از ابزارها و تکنیکهای موجود است. هنگامی که یک خط روند شکسته میشود، باید فقط به عنوان یک هشدار در نظر گرفته شود که روند ممکن است در حال تغییر باشد. برای تأیید تغییر Trend باید از ابزارها و سیگنالهای بیشتری استفاده کرد تا تضمین بیشتری را برای شما داشته باشد.

چگونه معامله با خط روند انجام می شود؟

دو روش برای معامله با این خط وجود دارد:

- انجام معامله روی خط

- انجام معامله پس از شکست خط

برای رسم به دو نقطه کف یا سقف نیاز داریم؛ در نتیجه زمانی می توان وارد معامله شد که کف یا سقف سوم را روی خط روند ایجاد کند. هنگامی که قیمت به کف یا سقف سوم که براساس خط روند، محل احتمالی آن پیش بینی می شود، نزدیک شد، زمان مناسبی برای انجام معامله روی آن است.

اما فقط نزدیک شدن قیمت به خط ملاک کافی ای برای معامله نیست؛ می توانیم نکات و شرایط دیگری هم بررسی کنیم تا اطمینان بیشتری برای ورود به معامله داشته باشیم؛ از جمله بررسی کندلی، هنگامی که قیمت به خط مورد نظر رسید، اگر صعودی بود به یک کندل قوی صعودی نیاز داریم، کندلی با بدنه بزرگ سبز، بدون سایه و حجم بالا؛ اگر نزولی بود، به یک کندل قوی نزولی نیاز داریم، کندل با بدنه بزرگ قرمز، بدون سایه و حجم بالا نیاز داریم.

در تصویر بالا نمونه ای از یک روند نزولی را می بینید، پس از کشیدن خط روند نزولی با استفاده از دو سقف، نقطه سقف احتمالی سوم را پیش بینی می کنیم، هنگام رسیدن قیمت برای بار سوم به آن، منتظر می شویم تا نشانه های مناسبی برای انجام معامله فروش ببینیم، مشاهده می کنید در برخورد سوم، الگو پین بار و کندل تاییدی (کی بار) آن را شاهد هستیم.

در نقطه سوم شاهد هستیم که یک شکست فیک رخ داده؛ در نتیجه، مراقب باشید که دچار شکست های فیک نشید.

انجام معامله پس از شکست خط روند

البته درست نیست که تنها شاخص تصمیم گیری خط روند باشد، برخی شرایط دیگر نیز باید برای انجام معامله مهیا باشد، چرا که در بحث خطوط روند با مسئله ای به نام شکست (Breakout) مواجه هستیم.

به شکست شدن خط روند قیمت از طریق یک کندل قوی، شکست (Breakout) گفته می شود. این مورد اغلب نشان دهنده آغاز یک روند قدرتمند جدید است و یکی از قابل اعتماد ترین نکات برای ورد به معامله است.

منظور از کندل قوی کندلی است که بدنه بزرگی داشته باشد، بدون سایه یا با سایه کوچکی باشد، اگر روند نزولی شکسته می شود، کندل سبز با حجم بالا باشد؛ اگر خط صعودی می شکند، کندل قرمز با حجم بالا باشد، حداقل ۵۰% کندل شکست، سمت دیگر خط باشد و در نهایت، بعد از کندل شکست، یک کندل قدرتمند دیگر در جهت شکست ایجاد شود.

خط روند یک خط حمایتی و مقاومتی داینامیک است. برای روند های نزولی یک مقاومت قدرتمند و برای روند های صعودی یک حمایت قدرتمند محسوب می شود.

اگر خط روند شکسته شود آیا تاثیر آن از بین خواهد رفت؟ خیر، اگر خط ما حمایتی بود، تبدیل به یک خط مقاومت می شود و اگر یک خط مقاومت بود، تبدیل به یک خط حمایت می شود.

در تصویر بالا مشاهده می کنید که خط روند نزولی در برخورد سوم با یک کندل قوی شکسته است اما کندل های بعدی، کندل های قوی ای برای تایید نبوده اند، در این حالت بهتر است که منتظر شویم تا قیمت دوباره به خط روند باز گردد (پولبک بزند)، پس از پولبک، با دیدن گندل های قوی می توان وارد معامله شد.

جمع بندی:

خط روند یک ابزار بسیار ساده برای استفاده است که بر اساس آن، شما در حال اتصال نقاط روی یک نمودار هستید. امیدوارم که نکات بالا به شما کمک کند که خطوط مناسبی را ترسیم کنید. اطمینان حاصل کنید که خطوطی که می کشید دو یا چند کف و دو یا چند سقف را به هم متصل می کند، اما قیمت آن ها شکسته نشده باشد. همچنین، به دنبال خرید در بازارهای صعودی و فروش در بازارهای نزولی باشید؛ به عبارتی، معاملاتی در جهت روند داشته باشید.

سوالات متداول:

+چند نوع روند در بازار موجود است؟

روند صعودی، روند نزولی و روند جانبی(خنثی)

+روندهای تحلیل تکنیکال چیست؟

روندها از قلهها و نزولهای قیمت یک دارایی در طول زمان به دست میآیند و به فرد امکان میدهند حرکت کلی قیمت یک دارایی را پیش بینی کند.