اندیکاتور (Indicator) مجموعه ای از فرمولهای ریاضی و اشکال هندسی هستند که در کنار تحلیل نمودار قیمتی بسیار مورد استفاده قرار میگیرند. در واقع این فرمولها شاخص های مختلف را محاسبه میکنند و در قالب یک نمودار جدید به تحلیلگر در شناخت نقاط مهم تغییر قیمتی سهم یا پیش بینی روند قیمتی کمک میکند. اندیکاتورها با تغییرات قیمتی سهم یا تغییرات در حجم معاملات سرو کار دارد و روابط و فرمولهای ریاضی استفاده شده در آنها این پارامترها را در نظر میگیرند.

بازار کریپتو شرایطی به شدت پرنوسان دارد و به همین دلیل معاملهگران برای بهرهمندی از فرصتهای موجود به ابزارهای ویژهای نیازمندند. اندیکاتور (Indicator) یک نمونه از این ابزارهاست که میتواند از معاملهگران در برابر ضررهای احتمالی محافظت و به آنها دیدی عمیقتر در تحلیل بازار ارائه دهد. در این مقاله قصد داریم پس از پرداختن به چیستی اندیکاتور و اهمیت این ابزار در تحلیل تکنیکال، به معرفی بهترین اندیکاتورها برای معاملات کریپتو بپردازیم و توضیح دهیم این ابزارها چگونه در ایجاد یک سیستم معاملاتی موفقیتآمیز برای تریدها تاثیر میگذارند.

فهرست محتوا

اندیکاتور چیست؟

در طول تحلیل تکنیکال، پارامترهایی مانند سطوح حمایتی دستخوش تغییر میشوند و هر معاملهگر بنا بر دانش و دید خود به بازار میتواند این سطوح را در قیمتهای مختلفی ترسیم کند. بنابراین هرچند سطوح حمایتی یا مقاومتی مهم هستند، اما اتکا به آنها هرگز نباید به منزله یک وحی منزل در نظر گرفته شود.

برای رفع این عدم قطعیت، از Indicator استفاده میکنیم. آنها محاسبات ریاضی هستند که برای شناسایی روندها و نقاط کلیدی قیمت روی چارت بهکار میروند. بنابراین اندیکاتورها را همچون نقشه راهی در نظر بگیرید که شما را در پیچ و خمهای بازار راهنمایی میکنند. استفاده از آنها همراه با علم روانشناسی بازار و ریسک، شما را قادر میسازد تا تصمیمات بهتری اتخاذ کنید.

اهمیت اندیکاتور در تحلیل تکنیکال

اندیکاتورها در تحلیل تکنیکال یکی از ابزارهای کلیدی هستند و به ترکیب دادههای قیمتی و حجم معاملات برای بررسی الگوها و روندهای بازار در زمان گذشته و پیشبینی آینده میپردازند. این اندیکاتورها بر پایه ریاضیات هستند و بر اساس محاسباتی از دادههای بازار تولید میشوند. هر Indicator خاصیتهای خود را دارد و درک و تفسیر آنها میتواند به تریدرها کمک کند تا بهترین تصمیمات را در مورد ورود و یا خروج از معاملات بگیرند.

در ادامه به بررسی اهمیت اندیکاتورها در تحلیل تکنیکال میپردازیم:

شناسایی الگوها و سیگنالها

اندیکاتورها به ما کمک میکنند تا الگوها و سیگنالهای مهم در نمودار قیمت را شناسایی کنیم. این الگوها میتوانند نشان دهنده تغییرات قیمت، اشاره به ادامه یا معکوس روند بازار یا تغییرات در نیروی خریداران و فروشندگان باشند.

اعتبارسنجی تحلیلهای دیگر

اندیکاتورها میتوانند تحلیلهای دیگری که بر اساس قیمت و حجم انجام شدهاند را تأیید و اعتبار بخشند. به عنوان مثال، یک الگوی شمعی معکوس در همراهی با Indicator میانگین متحرک ممکن است قوت و اهمیت بیشتری داشته باشد تا الگوی شمعی به تنهایی.

تأیید سطوح حمایت و مقاومت

اندیکاتورها ممکن است به ما کمک کنند تا سطوح پشتیبان و مقاومت در بازار را تأیید کنیم. با ترکیب اطلاعات قیمتی و حجمی، میتوان سطوحی که قویترین تأیید را دارند را شناسایی کرد.

پیشبینی روند بازار

Indicator ها میتوانند به ما کمک کنند تا روند بازار را پیشبینی کنیم. با استفاده از اندیکاتورهایی مانند میانگین متحرک، شاخص قوت نسبی (RSI)، شاخص سودآوری متقاطع (MACD) و سایر اندیکاتورها، میتوانیم به دنبال سیگنالهایی باشیم که نشان دهنده تغییر روند بازار است.

اکنون پس از آشنایی با اهمیت اندیکاتورها در تحلیل تکنیکال، قصد داریم با ابزارهای مورد نیاز برای اجرای استراتژی معاملاتی آشنا شویم. برجستهترین ابزار برای یک معاملهگر مبتنی بر تحلیل تکنیکال، اندیکاتور است. در ادامه با انواع Indicator آشنا میشویم.

انواع اندیکاتورها برای معاملات کریپتو

اکنون که با مفاهیم تحلیل تکنیکال و Indicator آشنا شدیم، اجازه دهید برخی از بهترین اندیکاتورهای دنیای کریپتو را به شما معرفی کنیم.

اندیکاتور میانگین متحرک (MA)

اولین شاخصی که در این دسته بررسی خواهیم کرد، میانگین متحرک (MA) نام دارد. انواع مختلفی از میانگینهای متحرک وجود دارد که هر یک هدف خاصی را در تجزیه و تحلیل بازار دنبال میکنند. در ادامه با انواع MAها آشنا خواهیم شد. اما قبل از آن اجازه دهید تعریفی برای میانگین متحرک و چگونگی استفاده از آن در معاملات داشته باشیم.

مفهوم میانگین متحرک، عبارت است از متوسط قیمت یک جفت ارز در یک بازه زمانی نسبت به قیمت آن در زمانی معین. بنابراین واضح است که از MA برای پیشبینی جهت بازار و احساسات معاملهگران استفاده میشود.

هرچند ممکن است میانگین متحرک در شناسایی روندهای جدید ناکارآمد باشد، اما به شما کمک میکند روندهای از قبل ایجاد شده را پیدا کنید. میانگین متحرک مورد نیاز ما معمولاً به بازه زمانی که با آن کار میکنیم بستگی دارد. بازههای زمانی کوتاهتر (معاملهگران روزانه) به میانگینهای متحرک سریعتر مانند MA 9 و بازههای زمانی طولانیتر (معاملهگران نوسانگیر) به میانگینهای متحرک کندتر مانند MA 200 نیاز دارند.

چگونه از Indicator میانگین متحرک استفاده کنیم؟

همانطور که در بالا اشاره شد، میانگین متحرک برای تشخیص یک روند از قبل ایجاد شده استفاده میشود. این باید اولین قدم برای تجزیه و تحلیل معاملات شما درنظر گرفته شود. بنابراین زمانی که قیمت یک رمزارز بالاتر از میانگین متحرک است، کاری که از شما به عنوان معاملهگر انتظار میرود این است که به دنبال فرصتی برای «خرید» آن ارز باشید. برعکس، زمانی قیمت زیر خط میانگین متحرک رسید، به دنبال فرصتی برای «فروش» آن باشید.

پس میانگین متحرک را میتوانیم به بیلبوردی تشبیه کنیم که قبل از شروع به جستجوی تابلوهای خیابانی، در ابتدای شهر به شما خوشامد میگوید. MA میتواند به عنوان حمایت در روندهای صعودی یا مقاومت در روندهای نزولی عمل کند. بنابراین بسته به جهت بازار، میتوانید از نقاط تاچ (Touch) قیمت با میانگین متحرک، به عنوان فرصت خرید یا فروش استفاده کنید.

انواع میانگین متحرک

بر اساس نحوه معاملات، میانگین متحرکهای مختلفی وجود دارد. MAها در بازههای زمانی مختلفی به کار میروند، اما زمانی که به صورت ترکیبی استفاده شوند، بیشترین کاربرد را دارند.

میانگین متحرک ساده (SMA)

تعریف میانگین متحرک ساده، به معنای جمع قیمتها در یک بازه زمانی خاص، تقسیم بر تعداد کل کندلها است. به عنوان مثال، برای محاسبه میانگین متحرک ساده ۲۰ روزه، قیمتهای پایانی یک دوره ۲۰ روزه را با هم جمع و سپس بر ۲۰ تقسیم میکنند. (دقیقا مانند معدلگیری)

میانگین متحرک هموار (SMMA)

میانگین متحرک هموار ابزار پیچیدهتری نسبت به SMA است. این اندیکاتور، تحلیل روند را کمی محدود میکند. در حالیکه SMA فقط قیمتهای بسته شدن کندلها در یک دوره را جمع میکند، SMMA یک گام فراتر رفته و دادههای تاریخی بیشتری را شامل میشود. این ویژگی به فیلترینگ نویز بازار کمک میکند و نوسانات کوتاه مدتی را که میتوانند منجر به سیگنالهای نادرست شوند، حذف میکند.

میانگین متحرک نمایی (EMA)

نوع دیگر اندیکاتور MA، میانگین متحرک نمایی یا EMA است. اما EMA به چه معناست؟ اگر یک معاملهگر روزانه هستید، EMA ابزاری عالی برای تجزیه و تحلیل بازار است. به طور کلی EMA شامل جمعبندی دادههای اخیر و تاریخی دقیقاً مانند SMMA است. اما تفاوت آن با میانگین متحرک هموار در این است که دادهها در EMA با اولویت جدیدتر در بازههای زمانی بررسی میشوند. بنابراین، خط روند EMA زمانی مفید است که شما نیاز به تصمیمگیری سریع در معاملات خود دارید.

میانگین متحرک وزنی (WMA)

آخرین نوع میانگین متحرک، میانگین متحرک وزنی است که یک اندیکاتور مناسب برای معاملات کوتاه مدت به شمار میرود. از میانگین متحرک وزنی میتوانیم برای تصمیمگیری در مورد زمان ورود به معامله استفاده کنیم. اما این Indicator چه کار میکند؟ میانگین متحرک وزنی از دادههای اخیر و تاریخی استفاده میکند. با این حال، یک ضریب در فرمول WMA، دادهها را از دورههای تاریخی تا جدیدتر اولویتبندی کرده است. این ابزار برای معاملهگران روزانه ایدهآل است و آنها میتواند از WMA در ترکیب با سایر میانگینهای متحرک استفاده کنند.

اندیکاتور میانگین متحرک همگرایی / واگرایی

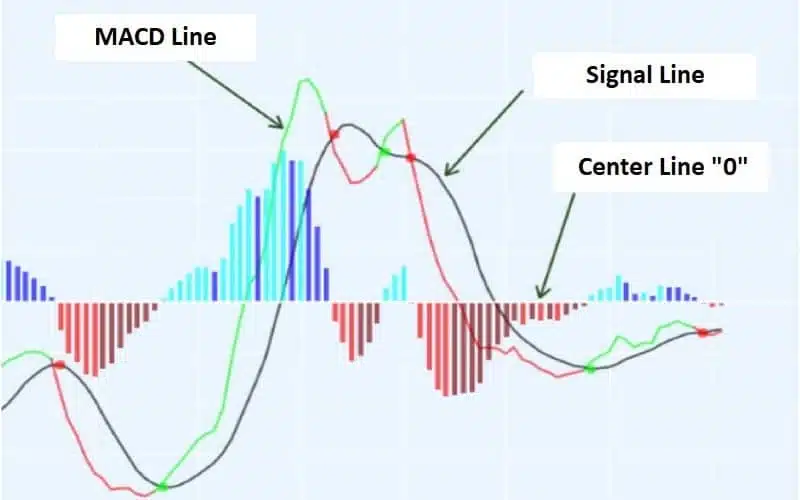

اندیکاتور میانگین متحرک همگرایی / واگرایی (MACD) یک شاخص رمزنگاری پیچیده است که میتواند به روشهای مختلفی تفسیر شود. این ابزار برای تمامی معاملهگران مناسب بوده و در هر بازه زمانی قابل اجرا است. سه جزء شاخص MACD عبارتند از:

- اسیلاتور MACD

- خط سیگنال

- هیستوگرام MACD

چگونه از اندیکاتور MACD استفاده کنیم؟

هنگامی که خط اسیلاتور MACD (خط سریعتر) از خط سیگنال (خط کندتر) عبور کند، بیانگر این است که روند جدیدی آغاز شده است. نقطه تقاطع این دو خط، هیستوگرام «صفر» نام دارد. با تثبیت یک روند، شکاف بین این خطوط و هیستوگرام افزایش مییابد. در مقابل هم با اتمام یک روند، شکاف بین خطوط باریک شده و ارتفاع هیستوگرام کاهش مییابد.

چگونه از MACD در استراتژی معاملاتی خود کمک بگیریم؟

یک استراتژی مرسوم که توسط MACD به کار برده میشود، سنجش واگرایی بین نمایش گرافیکی MACD و چارت قیمت است. بنابراین، به جای انتظار برای تقاطع MACD (که معمولاً یک اندیکاتور کند است)، این استراتژی سیگنالهای اولیه را برای معاملهگران فراهم میکند تا به موقع متوجه روندها شوند.

واگرایی بین MACD و قیمت اغلب زمانی رخ میدهد که نوسانات در بازار افزایش مییابد. به عنوان مثال، در یک روند صعودی، زمانی که قیمت به سقفهای بالاتری میرسد و اسیلاتور MACD سقف پایینتری را تشکیل داده، بیانگر اتمام روند صعودی و زمان فروش است.

در مقابل، زمانی که قیمت به سرعت به سمت پایین حرکت میکند، در حالی که اسیلاتور MACD پایینترین کف را تشکیل داده، یک تغییر روند به سمت بالا و سیگنالی برای خرید قلمداد میشود. این یکی از مؤثرترین کاربردهای اندیکاتور Indicator MACD در انجام معاملات است. این واگرایی میتواند بین کندلهای قیمت و خطوط MACD یا هیستوگرام باشد.

اندیکاتور ابر ایچیموکو

ابر ایچیموکو (Ichimoku) یا اندیکاتور ایچیموکو، ترکیبی از اندیکاتورهای ارز دیجیتال است که سطوح حمایت و مقاومت و همچنین تحرکات (مومنتوم) قیمت را نشان میدهد. نمایش ابر ایچیموکو در قالب خطوط افقی پویا و مناطق ابری بر فراز چارت قیمت است. ابر ایچیموکو سه گذاره اصلی را در معاملات روزانه به معاملهگران عرضه میکند:

- وقتی قیمت بالاتر از ابر است، یعنی روند صعودی است.

- وقتی قیمت زیر ابر است، یعنی روند نزولی است.

- وقتی قیمت در فضای ابری است، بازار بدون روند یا در حال تتثبیت است.

اندیکاتور باند بولینگر

باند بولینگر یکی دیگر از اندیکاتورهای ارز دیجیتال است که برای سنجش تحرکات بازار استفاده میشود. این ابزار اطلاعاتی مانند اینکه آیا قیمت در شرایط اشباع خرید یا اشباع فروش قرار دارد را به ما ارائه میدهد. باند بولینگر از سه خط نشانگر تشکیل شده:

- دو خط انحراف استاندارد مثبت و منفی که هر کدام در دو طرف قیمت است

- یک خط میانگین متحرک ساده

مهمترین ویژگی Indicator باند بولینگر “Squeeze” است. وقتی خطوط آن به سمت داخل منقبض یا فشرده شود، بیانگر کاهش نوسانات است که در این حالت معاملهگران انتظار یک شکست (Breakout) را دارند. در مقابل، پهن شدن خطوط، خبر از بالا بودن نوسانات و اتمام روند را میدهد.

در حقیقت باندهای بولینگر لزوماً علامتی از جهت بازار به ما نمیدهند. در عوض از آنها برای بررسی زمان شروع یا پایان یک روند استفاده میشود. شما میتوانید از آن برای دانستن اینکه چه زمانی باید انتظار یک حرکت مهم را داشته باشید یا چه زمانی از یک معامله خارج شوید استفاده کنید. بهترین استفاده از باند بولینگر، ترکیب آن با اندیکاتور MACD است.

اندیکاتور شاخص قدرت نسبی (RSI)

شاخص قدرت نسبی (RSI) یکی دیگر از اندیکاتورهای مومنتوم است که برای سنجش اشباع خرید یا فروش یک ارز دیجیتال در بازه زمانی معین استفاده میشود. این Indicator با یک خط منفرد نشان داده میشود که بین دو خط موازی به طرفین حرکت میکند.

محدوده شاخص قدرت نسبی بین ۰ تا ۱۰۰ است. اعداد زیر ۳۰، به عنوان اشباع فروش و اعداد بالای ۷۰، به عنوان اشباع خرید در نظر گرفته میشوند. با این حال، شاخص قدرت نسبی در طول روندهای پایدار میتواند برای مدت طولانی در ناحیه اشباع خرید یا فروش باقی بماند.

از شاخص قدرت نسبی میتوان در ترکیب با سایر اندیکاتورهایی که سیگنال ورود و خروج را در طول معاملات مشخص میکنند، استفاده کرد. در چنین شرایطی، اندیکاتور RSI راهنمایی برای باقی ماندن در بازار یا آمادگی برای خروج از معامله است. این Indicator همانند MACD میتواند برای تشخیص سیگنالهای واگرایی استفاده شود.

اندیکاتور فیبوناچی

ابزار اصلاحی فیبوناچی یکی از پرکاربرد ترین اندیکاتورها در معاملات ارزهای دیجیتال است. این ابزار برای ترسیم سطوح اصلاحی فیبوناچی که سطوح حمایت و مقاومت را در نمودار شمعی قیمت نشان میدهد، استفاده میشود. هر سطح اصلاح فیبوناچی با درصد اصلاح یک روند تاریخی شناخته میشود. سطوح آن ۲۳.۶٪، ۳۸.۲٪، ۶۱.۸٪ و ۷۸.۶٪ است که از دنباله فیبوناچی، فرمول ریاضی ابداعی در قرن سیزدهم گرفته شده است.

Indicator اصلاحی فیبوناچی برای پیشبینی سطوحی حمایت یا مقاومت و تعیین تارگتهای قیمتی در طول معاملات استفاده میشود. به عنوان مثال، در طی یک روند صعودی، میتوان انتظار داشت که قیمت یک ارز از سطح حمایت فیبوناچی جهش کند. این میتواند نقطه خوبی برای خرید باشد، از طرفی سطح مقاومت هم نقطهای برای بستن سود است تا در آنجا بتوانید معامله خود را به امید بازگشت قیمت ببندید.

در طرف مقابل، هرگونه شکست تایید شده از حمایت یا مقاومت را میتوان به منزله نقطه ورود به معامله در جهت روند در نظر گرفت. زیرا وقتی حمایت یا مقاومتی شکسته شود، هویت آن تغییر میکند: «حمایت شکسته شده به مقاومت تبدیل می شود و مقاومت شکسته شده به حمایت».

اندیکاتور حجم تعادلی (OBV)

OBV یک اندیکاتور مبتنی بر حجم است. به این صورت که حجم انباشته شده معاملات یک رمزارز را در یک بازه زمانی مشخص آنالیز میکند. سه قانون ساده برای محاسبه OBV وجود دارد:

۱. اگر قیمت دارایی بیشتر از قیمت بسته شدن کندل روز قبل باشد:

OBV فعلی = OBV روز گذشته + حجم معاملات امروز

۲. اگر قیمت دارایی کمتر از قیمت بسته شدن کندل روز قبل باشد:

OBV فعلی = OBV دیروز – حجم معاملات امروز

۳. اگر قیمت دارایی ثابت بماند:

OBV روز گذشته = OBV امروز

آموزش اندیکاتور OBV

بالارفتن OBV به این معناست که خریداران تمایل زیادی به خرید یک دارایی با قیمت معاملاتی آن دارند. این شاخص خوبی از افزایش قیمت است. کاهش OBV به معنای فشار فروش بالا است. این اتفاق اغلب در نزدیکی سقف تاریخی قیمت مشاهده میشود زیرا معاملهگران برای بستن سود خود اقدام به فروش میکنند. این امر بیانگر یک احساس نزولی در بازار است.

اگر تحرکات قیمت توسط حجم پشتیبانی شود، جهت روند تایید میشود. این به ما نشان میدهد برای اتخاذ سیستم معاملاتی خود میتوانیم به روند بازار اعتماد کنیم. همچنین اگر حرکت قیمت برخلاف حرکت OBV باشد، حاکی از سردرگمی بازار است.

هرچند انجام معامله صرفاً بر اساس OBV توصیه نمیشود، اما این اندیکاتور به عنوان یک ابزار مومنتوم برای پیشبینی جهت بازار قابل اعتماد است. علاوه بر این، معاملهگران میتوانند از OBV برای ردیابی جریان پول از سوی سرمایهگذاران نهادی یا بازیگران بزرگ استفاده کنند.

افزایش مداوم در سطوح OBV که نشاندهنده شکستهای بالقوه قیمت است:

نوسانی بودن قیمت و OBV که نشانگر عدم اطمینان در بازار و کاهش احتمالی قیمت است:

بهترین اندیکاتور کدام است؟

انتخاب بهترین Indicator برای استفاده در بازار کریپتو به عادت و استراتژی معاملاتی شما بستگی دارد. در حالی که اندیکاتورهای کندتر گزینه بهتری برای معاملهگران نوسانی هستند، برای یک معاملهگر روزانه هم استفاده از اندیکاتورهایی که سریعاً به شرایط بازار واکنش نشان میدهند مناسبترند. با این وجود ترکیبی از اندیکاتورهای مختلف منجر به خلق یک سیستم معاملاتی مناسب میشود که هر معاملهگر برای موفقیت به آن نیاز دارد.

در این مقاله مجموعه کاملی از ابزارها را برای تجربه موفقیتآمیز معاملات رمزارزها به شما معرفی کردیم. همانطور که قبلاً توضیح داده شد، اندیکاتورهای ارزهای دیجیتال به صورت مجزا کار نمیکنند. همچنین، جمع کردن بیش از حد Indicator ها در یک چارت ممکن است منجر به سردرگمی شما شود. برای یک تجربه معاملاتی موفق، قبل از هرچیز باید سبک معاملهگری خود را مشخص کنید.

در مرحله بعد، از اندیکاتورهایی استفاده کنید که برای بازه زمانی معاملاتی شما مناسب باشند. با این حال، همیشه به خاطر داشته باشید معامله رمزارزها یک سرمایهگذاری مخاطرهآمیز است و همیشه با آن مقدار پولی که تحمل از دست دادن آن را دارید، وارد معاملات شوید.نکته: پیشنهاد میکنیم برای انجام معاملات خود در پلتفرمها و صرافیهای ارز دیجیتال، در کنار استفاده از ابزارهای تحلیلی و اندیکاتورها، حتما در پوزیشنهای خود از حد ضرر (stop loss) هم استفاده کنید.